【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

上周市场总结

钢材:

供给方面,Mysteel数据显示螺纹钢产量环比下降1.6万吨至323.05万吨,长流程钢材产量由于受到环保限产加码影响而受限。上周废钢价格开始下跌,但是上周华东地区螺纹钢全废钢电炉成本维持在3883元/吨,华中地区电炉成本最低,为3741元/吨,全国平均成本小幅度下降至3875元/吨,相比螺纹市场价格,依然处于小幅亏损,短流程钢材产量增幅有限。库存结构方面,螺纹厂库环比下降25.16万吨至315.43万吨,社会库存环比减少7.45万吨至1011.21万吨,库存迎来拐点。其中华北和华南地区库存下降较为明显,但是华东和东北地区的库存去化并不明显,还需等待天气转暖和雨季的彻底结束对于需求的继续带动,目前下游需求对钢材价格具有一定支撑,但是驱动力不明显。需求方面,进入三月以来的确基建的项目开工和节后工地开工复苏情况较为不错,但是南方相对依然还处于较弱的需求,3月房地产统计数据临近,市场对开工和销售数据有所悲观预期,钢材价格预期在高位震荡为主。

铁矿石:

巴西淡水河谷矿难在春节期间逐渐发酵,影响产量7000万吨左右,整个南部系统年产量8640万吨,进一步超出预期的恶化的空间不大,此外公司正在努力恢复Brucutu矿区的经营情况。在连铁独立上涨驱动边际减弱的背景下,螺纹钢的价格走势和Brucutu矿区是否能恢复经营情况成为铁矿走势的影响因素。海外四大矿山发货情况暂时未受矿难影响,估计影响第二季度铁矿发货。淡水河谷想要恢复Brucutu矿区的经营时间预计不会短,由于巴西矿难导致铁矿价格中枢上抬,限制大幅度下跌空间。铁矿石现货成交量因为环保限产对于烧结机的影响而有所减弱,从铁矿发货和港口库存情况来看,目前巴西矿难暂时未影响国内铁矿供给情况,澳洲和巴西铁矿发货量环比上周均有回升;在缺少独立的驱动因素下,铁矿期价跟随螺纹期价震荡运行。

盘面价差:

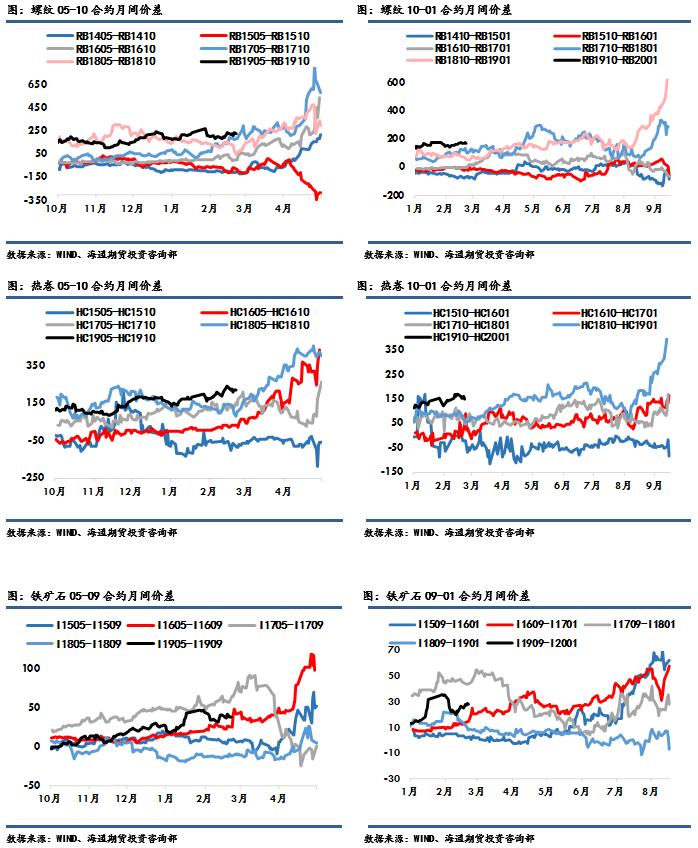

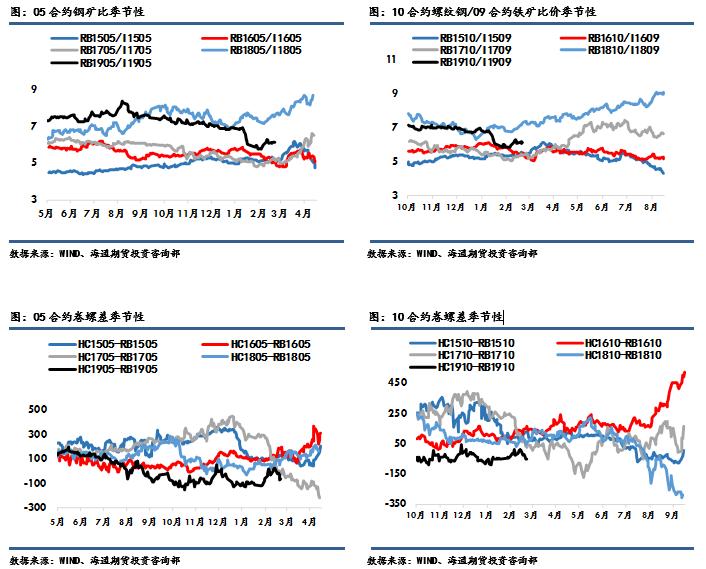

上周螺纹05-10月间价差整体有所收窄,从234缩小至207后扩大至230,同比历史同期还是处于较高偏离程度;热卷的月间价差收窄幅度相比较大,05-10价差从240扩大至218。螺矿比价小幅度扩大,05合约螺矿比价从6.1回升到6.2。卷螺差05合约上周从10缩小至-60,卷螺差均处于历史同期较低水平位置。由于环保限产加码,成材将强于炉料,建议做多成材做空炉料端。

一. 期货市场上周回顾

上周螺纹钢05合约净空头持仓有所下降,和螺纹10合约净空头持仓均略有增加。螺纹05合约上前二十名期货公司净持仓量从净空头持仓37998手大幅度减少至净空头持仓20872手;螺纹10合约上前二十名期货公司净持仓从净空头持仓45204手增加至净空头持仓53314手。永安期货上周在螺纹05合约上总体减少净多头持仓,净持仓从净多头持仓33732手减少至11524手;在10合约上从净空头转变至净多头7027手。银河期货上周在螺纹05合约上从净空头持仓28950手增加至净空头持仓31125手,在螺纹10合约上减少空头持仓,从净空头持仓16350手减少至13458手。

二. 钢矿期货价差情况

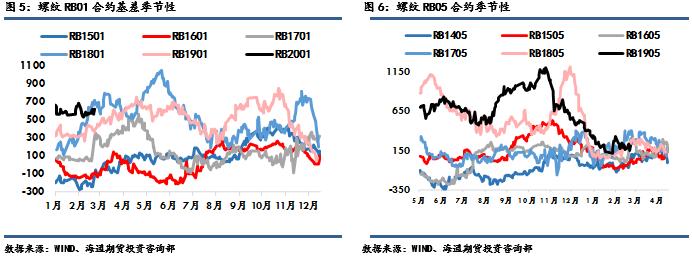

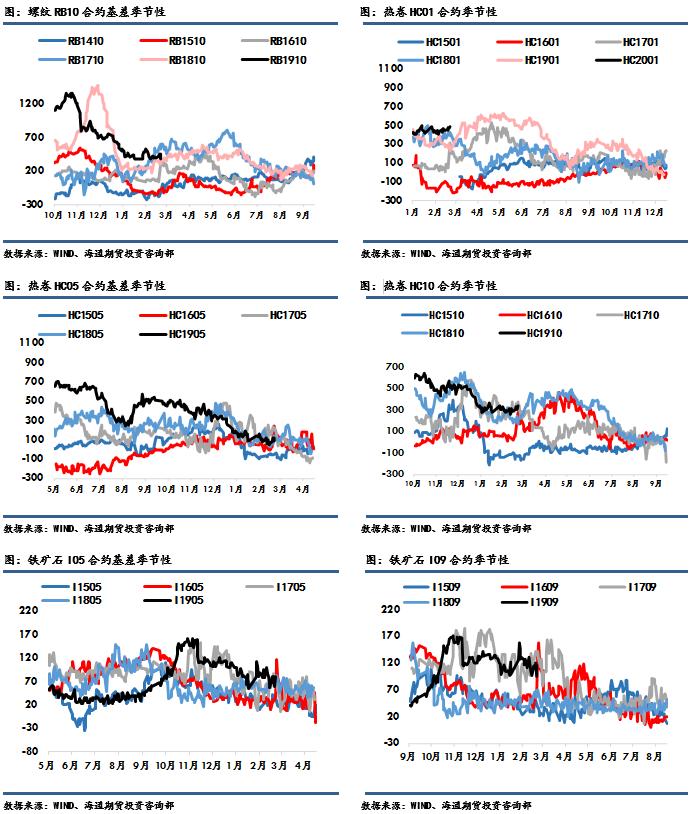

上周螺纹钢期价呈现高位震荡趋势,现货价格较为坚挺,并小幅度上扬。RB01合约上周基差从535扩大至620,RB05合约基差从164扩大至217.7,RB10合约基差从398扩大至447.7。热卷主力合约上周同样期货价格震荡为主,现货价格坚挺上涨,HC01合约基差上周从453扩大至487,HC05合约基差从45缩小至118,HC10合约从285扩大至336。铁矿石基差上周铁矿石现货价格涨幅较大而扩大,I01合约基差从123扩大至145.8,I05合约基差从56扩大至79,I09合约基差从97扩大至117。

上周螺纹05-10月间价差整体有所收窄,从234缩小至207后扩大至230,同比历史同期还是处于较高偏离程度;螺纹10-01月间价差从174小幅度收窄至172。热卷的月间价差收窄幅度相比较大,05-10价差从240扩大至218,热卷10-01价差从168收窄至151。铁矿石05-09月间价差小幅度收窄而09-01月间价差小幅度扩大,分别为38和28.5。由于上周环保限产的因素,成材期价走势强于铁矿期价,螺矿比价小幅度扩大,05合约螺矿比价从6.1回升到6.2,10/09合约螺矿比价从6.1回升至6.2。卷螺差05合约上周从10缩小至-60,10合约从4下降至-48,卷螺差均处于历史同期较低水平位置。

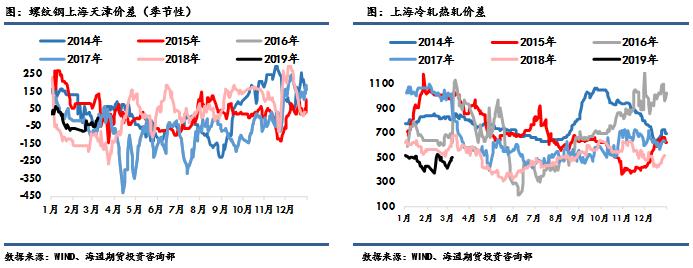

三. 钢材现货市场

螺纹钢现货上海价格上周上涨10元/吨至3870元/吨,广州上涨10元/吨至4220元/吨,天津上涨50元/吨至3880元/吨。热卷现货上海下跌40元/吨至3830元/吨。钢材现货市场成交情况在好转后维持现有水平,上周全国建材成交平均17.47万吨;预计下周成交情况会有持续好转,对钢材现货价格也有一定支撑。

四. 钢材基本面情况

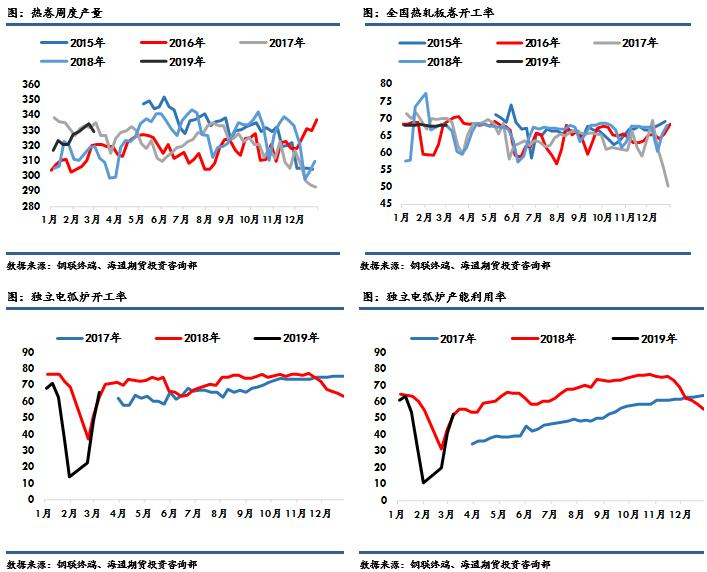

上周,全国高炉开工率高达62.98%,同比历史同期仅上升了0.4个百分点;其中,唐山高炉开工率同比历史同期增加了3个百分点至54.6%;钢厂开工情况均好于2018年同期,但是由于近期环保限产因素有所下降。上周螺纹钢周度产量为323.05万吨,同比2018年大幅度增加了5.04%,幅度有所下降;其中河北螺纹产量同比2018年增加了9.56%,华东地区螺纹产量上周有所恢复,同比去年增加了11.67%。上周受环保加码影响,螺纹钢长流程产量均受到影响,原本宽松的增幅受限;此外,截止至3月8日,53家独立电弧炉的开工率已经恢复至65.55%,产能利用率恢复至52.28%;未来预期短流程贡献的螺纹钢的产量增幅有限。上周短流程成本影响叠加环保限产对于长流程的影响,蝉螺纹产量下降,库存也同时下降,对于螺纹价格的压力有所减缓。螺纹周度开工率小幅度下降,为67.54%,产能利用率达到了70.8%。热卷周度产量上周下降至314.25万吨,同比去年小幅度增加0.86%,相较螺纹产量增幅不大。

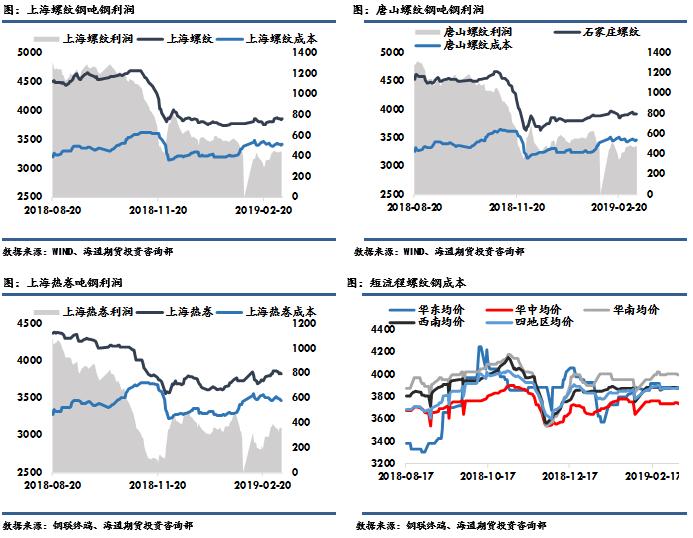

五. 钢材利润

上周炉料成本中,铁矿石成本小幅度上升,冶金焦基本维持价格水平,总体上螺纹和热卷的生产成本小幅度抬升;相比前周吨钢利润,上周利润稍微收窄,变化不大;截止上周五,上海螺纹吨钢毛利为447元/吨,上海热卷由于上周热卷现货价格下跌幅度较大,吨钢毛利下降幅度大于螺纹,为357元/吨。螺纹和热卷05/10合约的盘面利润均贴水于现货利润。此外,上周华东地区螺纹钢全废钢电炉成本维持在3883元/吨,华中地区电炉成本最低,为3741元/吨,最高依然是华南地区,达到3996元/吨;全国平均成本小幅度下降至3875元/吨,相比螺纹市场价格,依然处于小幅亏损,短流程产量增幅有限。

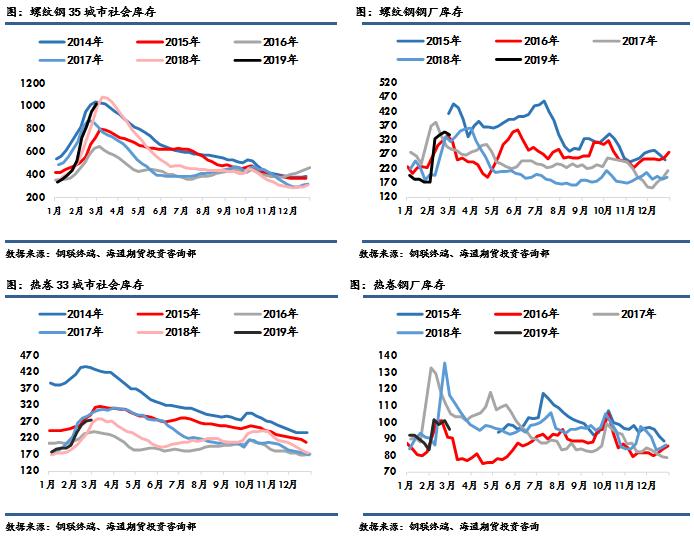

六. 钢材库存

螺纹钢上周35城社会库存为1011.21万吨,相比去年同期下降了6.58%,从同比增加转为同比减少;螺纹钢钢厂库存同比减少5.43%至315.43万吨,环比上周加速减少。热卷上周33城社会库存同比减少2.85%至271.42万吨,钢厂库存同比下降14.29%至95.33万吨。由于今年春节时间较早,并且采暖季环保限产放松,钢材产量高于去年同期,上周钢材的库存迎来拐点,在螺纹产量下降同时,螺纹的钢厂库存和社会库存也同时下降;其中华北和华南地区库存下降较为明显,但是华东和东北地区的库存去化并不明显,还需等待天气转暖和雨季的彻底结束对于需求的继续带动,目前下游需求对钢材价格具有一定支撑,但是驱动力不明显。五种钢材总计社会库存为1851.82万吨,总钢厂库存615.19万吨。总体钢材库存水平低于去年同期。

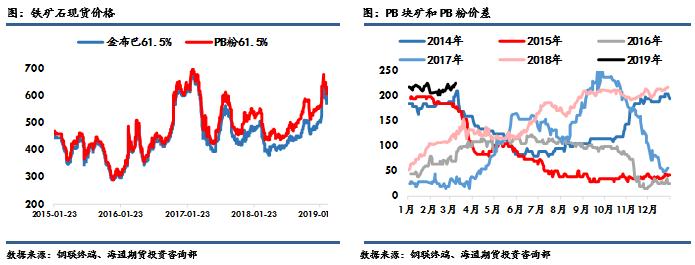

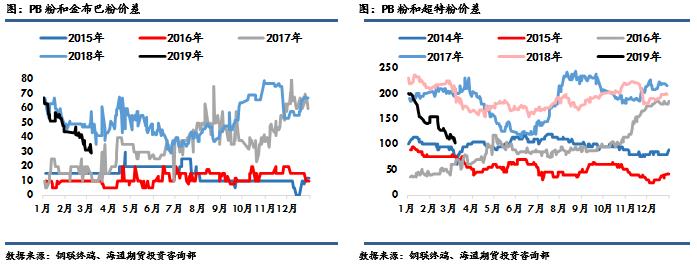

七. 铁矿石现货市场

上周61%金布巴粉现货价格下跌9元/吨至592元/吨,61.5%PB粉现货价格下跌11元/顿至633元/吨。上周PB块矿和PB粉的现货价差扩大13元/吨至213元/吨,处于历史同期较高水平;PB粉和金布巴粉现货价差持续缩小至29元/吨附近;PB粉和低品超特粉的现货价差由于超特粉的价格上涨而缩小,从119缩小至103。

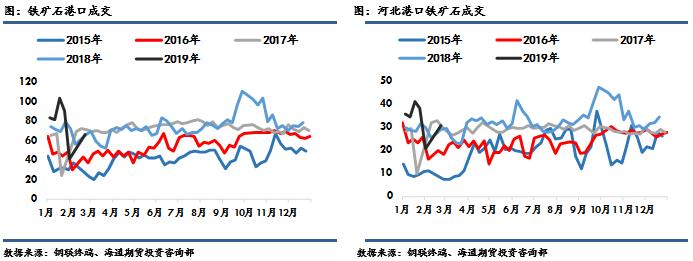

八. 铁矿石基本面情况

截止至3月1日,澳洲巴西铁矿总发货量同比减少2.86%至2424.8万吨,其中澳洲发货量同比增加0.91%至1729.1万吨,相比上周发货量有所增加,巴西发货量同比大幅度下降11.1%至695.7万吨,同比上一期,这一期的巴西澳洲矿石发货量大幅度增加。目前2月发生的淡水河谷矿难暂时未影响到巴西铁矿的发货情况。铁矿港口成交情况因为钢厂部分长流程高炉的复产,相较节后成交情况有所好转,截止3月1日,铁矿港口成交环比大幅度增加至87.55万吨,但预期近期由于环保对于烧结机和高炉的限产,成交情况可能转差。

九. 铁矿石库存情况

铁矿石港口总库存上周环比上升至1.4745亿吨,其中45港口块矿有所堆积,从1645.38万吨上升至1678.97万吨;球团同样大幅度堆积,从483.86万吨上升到510.8万吨。澳洲铁矿库存环比下降至7446.98万吨,巴西矿大幅度堆积至4288.15万吨。目前截止3月8日的铁矿库存水平看,暂时未收到巴西矿难的影响,预计将会影响第二季度的巴西矿的发货量,从而影响港口库存。

十. 行业信息

1. 根据钢银数据显示,建筑钢材全国城市库存环比增加1.43%至802.58万吨,热卷全国城市库存环比减少2%至270.88万吨,中厚板全国城市库存环比减少3.02%至54.66万吨,冷轧全国城市库存环比减少2.51%至96.2万吨。

2. 武安市发布《武安市2019年重点行业三月份强化错峰生产执行方案的通知》,共涉及14家钢铁企业,截止发稿部分钢厂已收到此文件。时间:2019年3月3日至2019年3月31日。文件要求:1、武安市钢铁行业2019年3月3日至3月31日错峰生产方案,按照在原有方案的基础上,强化管控加严10%的限产负荷执行。经Mysteel估算,通知执行期间,武安市共计14家钢铁企业高炉整体产能利用率为37%,低于原方案的48%,预计影响铁水产量198.6万吨,较原方案增加35.6万吨。

3. 政府工作报告:深化增值税改革,今年将制造业等行业现行16%的税率降至13%,将交通运输业、建筑业等行业现行10%的税率降至9%;保持6%一档的税率不变,但通过采取对生产、生活性服务业增加税收抵扣等配套措施,确保所有行业税负只减不增。(新华社)

4. 据中钢协最新数据显示,2月中旬全国重点钢铁企业粗钢日均产量194.74万吨,较上一旬增长1.33%。截至2月中旬末,重点钢铁企业钢材库存量1470.2万吨,较上一旬末增长3.53%。

5. 3月5日讯,针对晚间市场传闻“伴随着巴西淡水河谷CEO及其高管的辞职,巴西监管机构也准备恢复对于淡水河谷至关重要的Brucutu矿区营业执照,这将恢复约3000万吨的铁矿石产量。”经Mysteel核实,截至发稿Vale官网及相关外媒暂无相关消息,后期Mysteel将会继续核实此传闻真实性。

6. 据Mysteel获悉,3月6日江苏生态环境厅下发《江苏省重污染天气应急预案》,受不利气象条件影响,全省空气质量逐渐转差,预计3月6日午后,沿江8市空气质量可达中度—重度污染,达到《江苏省重污染天气应急预案》黄色预警启动条件。自3月5日18时起,南京、无锡、常州、苏州、南通、扬州、镇江、泰州8市启动重污染天气黄色预警,解除时间待定。截止发稿,部分钢厂表示已收到限产通知,主要影响烧结设备。

7. 根据Mysteel数据显示,螺纹钢产量环比下降1.6万吨至323.05万吨,厂库环比下降25.16万吨至315.43万吨,社会库存环比减少7.45万吨至1011.21万吨。线材产量环比下降6.37万吨至129.52万吨,厂库环比下降11.4万吨至93.16万吨,社会库存环比下降2.04万吨至316.44万吨。热轧板卷产量环比下降15.18万吨至314.25万吨,厂库环比下降0.67万吨至95.33万吨,社会库存环比下降3.17万吨至271.42万吨。中厚板产量环比下降0.01万吨至120.78万吨,厂库环比增加1.34万吨至78.42万吨,社库环比减少2.54万吨至132.33万吨。

8. Mysteel:除了从3月8日开始在贡耶拉煤矿发动的罢工,贡耶拉也因为接下来所说的罢工将从三月七号到三月八号进行原定系统维修。在接下来的48h 以内,HayPoint &;; DBCT 港口的煤炭交易将中断,这是由于罢工活动可能会进一步引起的中断。

9. 据海关统计,今年前2个月,我国货物贸易进出口总值4.54万亿元人民币,比去年同期(下同)增长0.7%。其中,出口2.42万亿元,增长0.1%;进口2.12万亿元,增长1.5%;贸易顺差3086.8亿元,收窄8.7%。2月份,我国进出口总值1.81万亿元,下降9.4%。其中,出口9227.6亿元,下降16.6%;进口8883亿元,下降0.3%;贸易顺差344.6亿元,收窄84%。剔除春节因素,2月份,我国进出口、出口和进口分别增长10.2%、7.8%和12.9%。

10. 3月5日,国务院总理李克强在政府工作报告中表示,健全地方税体系,稳步推进房地产税立法。在去年的政府工作报告中,李克强就提到将稳妥推进房地产税立法。房地产税立法进程是公众密切关注的议题,也将对房地产市场起到一定的影响。去年3月7日,财政部部长肖捷在回答记者提问时曾提到,全国人大常委会预算工作委员会、财政部以及其他有关方面正在抓紧起草和完善房地产税法律草案。房地产税总体思路是立法先行、充分授权、分步推进。

.klinehk{margin:0 auto 20px;} 股票在哪加杠杆